フリーランスになりある程度売上が立つようになってくると、納めなければならない税金が増え、節税を意識し始めます。情報を集めるうちに、フリーランスが法人になるいわゆる『法人成り』という言葉を目にしたことがある方はいるのではないでしょうか?

そのままフリーランスとして続けるのが良いのか、法人になった方が良いのか、メリットやデメリットを解説するとともに、法人化するための手続きについて解説していますので、ぜひ最後までご覧ください。

Contents

フリーランスと個人事業主・法人の違い

フリーランスと個人事業主は、個人で事業をおこなっている人のことを指し、法人は法人格を得て事業をおこなっている法律上の人格が認められた存在のことを指します。

以下、主だった違いについて見ていきます。

・事業の開始の仕方

フリーランスと個人事業主は、青色申告をしたければ、開業届をすることがお勧めされますが、開業届を出さなくてもなることができます。一方、法人は、法務局で登記をおこなう必要があります。登記は広く一般に公表をおこなうことで、取り引きなどを安全におこなうことを目的としています。仮に登記を怠った場合、過料を受けることになります。

・税金

フリーランスと個人事業主は、所得税、個人住民税、個人事業税が発生する可能性があります。法人は、法人税、法人住民税、法人事業税が発生します。それぞれ名義上の違いだけでなく、税率なども異なります。

・確定申告

フリーランスと個人事業主は、毎年2月16日〜3月15日までの間に確定申告をおこないますが、法人は決算日の2か月後です。

フリーランスが法人化するメリット

フリーランスが法人化するメリットについて7つ解説します。

節税対策ができる

フリーランスの所得税は、所得が増えていくごとに税率が増えていく累進課税です。そのため、所得が増えるほど、多くの税金を払う必要がでてきます。それに対して法人税は、課税所得が800万円以下であれば一律15%、800万円を超える場合は、一律23.2%と決まっています。一定以上の収入がある場合、法人化した方が税金が安くなる、というメリットがあります。

経費として計上できるものが増える

フリーランスも法人も経費を使用できます。その範囲が異なります。フリーランスは事業収益をあげるうえで必要なものを経費として申請できますが、法人は、法人のおこなう業務行為のほとんどが経費として申請できます。代表的なものとしては、役員報酬があげられます。フリーランスは、売上から経費を引いた金額が給料に相当するものになりますが、給料は経費にできません。ですが、法人は自らの給料を経費として使用できます。その他にも、フリーランスでは経費にしにくいものとして、退職金、生命保険料、日当などがあげられます。

社会保険への加入ができる

社会保険は、健康保険、介護保険、厚生年金保険、労災保険、雇用保険などからなります。このうち、厚生年金保険は、フリーランスが加入する国民年金と比較すると受給額が高額になる傾向があります。また役員であっても、労働者扱いであれば労災保険に加入することができ、勤務中に怪我などを負った際に保険金を受け取ることもできます。

欠損金(赤字)の繰り越しができる

フリーランスであれば、青色申告をした際に限り、赤字を3年間繰り越しができます。事業所得が赤字となった際に、翌年以降に赤字を繰り越すことができるという制度のことで、繰越欠損金制度といいます。繰り越した翌年に黒字だった際には、繰り越した欠損金分を控除できます。

法人は10年間の繰り越しがおこなえます。

最大2年間、消費税の支払いをしなくてもよい

フリーランスは、免税事業者の間は消費税の納税義務がありませんが、課税事業者になると、課税事業者になった2年後から消費税の納税義務が発生します。

法人は、消費税法第5条により全ての事業者に納税義務があります。ただし、資本金が1000万円以下の事業者については、消費税の納税義務が2年間免除されます。

法人成りした場合、フリーランス時代の売上はリセットされるため、例えば、フリーランスとして2年間課税事業者になり、法人成りした場合、更にそこから最大2年間消費税の納税義務が免除されます。

決算期を自分で選べる

事業年度の最終月を決算期といい、決算期は法人成りする際に、好きな月を選べます。決算期は、設立日から1年以内から選ぶため、多くの場合は、1年間とし、設立日の前の月を選びますが、中には繁忙期を避けたり、逆に売上の多い繁忙期に設定したりします。

社会的信用が得られやすい

フリーランスにくらべて法人は、銀行からの融資を受ける際に有利です。また、取り引きの際も、法人の方が信頼が高く、取引先によっては法人でないと取り引きをおこなえない会社もあります。そうした会社とも取り引きをおこなえるようになるメリットがあります。

フリーランスが法人化するデメリット

フリーランスが法人化するデメリットについて5つ解説します。

赤字でも課税が必要になる

法人が赤字を出したとき、法人税、法人事業税、法人住民税のうち、ほとんどがフリーランス同様税金がかかりませんが、唯一法人住民税である道府県民税及び市町村民税の均等割りが発生します。道府県民税は最低2万円から、市町村民税は最低5万円から資本金や従業員数に応じて段階的に納税額が上がります。

法人化の手続きに手間がかかる

フリーランスは、開業にあたり税務署に開業届を提出するだけで、開始できますが、法人の場合、公証人役場、法務局で手続きをしたうえで、都道府県、市町村、税務署などに法人設立届出書を提出する必要があるため、フリーランスに比べ手間がかかります。

経費の計上に制限がある

多くの場合、経費においてフリーランスに比べ法人が有利ですが、接待交際費については、法人には制限や限度額があります。資本金1億円超の法人は、そもそも接待交際費は経費として使用できず、また1億円以下の法人は、経費として使用できる按分は50%、限度額は800万円です。

社会保険の加入が必要になる

フリーランスは国民健康保険、国民年金などの加入をしますが、法人は厚生年金、健康保険、国民年金・厚生年金保険、雇用保険、労働者災害補償保険、介護保険などに加入します。フリーランスの場合は、自分自身の分を負担すればよいですが、法人の場合、従業員の分まで事業主が負担しなければならない場合があります。例えば、健康保険は事業主負担は半分の負担、雇用保険は業種によって負担率が変わり一部を負担、労災保険料は全額負担などです。

給料が固定化される

事業主の給料は、役員報酬と呼びます。役員報酬を損金として参入するには、定期同額給与である必要があります。月一回の給与が毎月同額である必要があります。

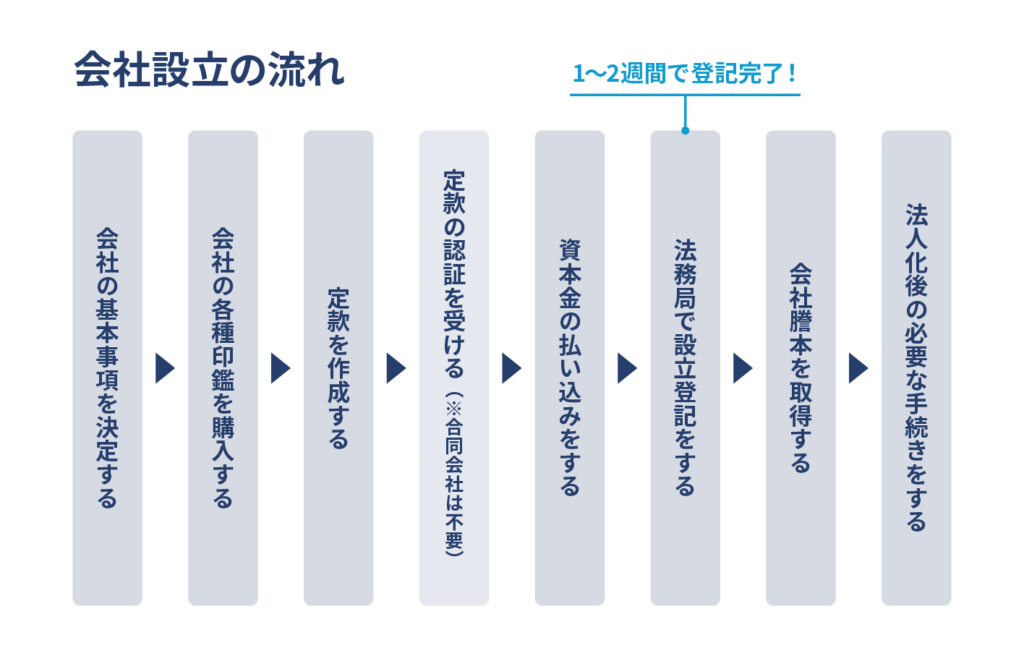

フリーランスから法人化するための必要な手続き

フリーランスから法人化するまでの流れを見ていきます。

会社の基本事項を決定する

会社を始める際には、会社設立を行う人(発起人)が最低1人必要です。フリーランスから法人化したのであれば、自らが発起人となり、定款の作成、資本金の払い込み、会社設立の手続きなどをおこないます。各手続きには、順序があり、まずは定款認証をおこなう必要があります。定款認証に必要な定款の作成には、最低限必要な項目(絶対的記載事項)があり、会社の基本事項を決める必要があります。

基本事項は、事業目的、商号、本社所在地、設立に際して出資される財産の価額またはその最低額、発起人の氏名又は名称及び住所です。

定款を作成する

定款認証を受けるには、定款の作成が必要です。定款には、絶対的記載事項、相対的記載事項、任意的記載事項があります。このうち絶対的記載事項は定款に必ず記載しなければならないことです。具体的には、事業目的、商号、本社所在地、設立に際して出資される財産の価額またはその最低額、発起人の氏名又は名称及び住所になります。

相対的記載事項は定款に必ずしも記載する必要はないが、記載がないと効力が認められないことです。具体的には、現物出資に関する事項、財産引受に関する事項、発起人が受ける報酬などです。

任意的記載事項は定款に必ずしも記載する必要はなく、記載がなくとも他の手続きや書類などで効力が認められることです。具体的には、株主総会に関する事項、事業年度、取締役等の員数などです。

定款を作成する際は、日本公証人連合会がサンプルを公開していますので、そちらを参考にしてみてください。

参考URL:定款等記載例(Examples of Articles of Incorporation etc)(日本公証人連合会ホームページ)

定款の認証を受ける

定款の認証は、公証人法により会社の本店の所在地を管轄する法務局又は地方法務局に所属する公証人しかできません。本店の所在地と同じ都道府県にある公証人役場を探します。定款の内容を事前にチェックしてもらい、修正点があれば修正し、定款を完成させます。認証をおこなうために事前予約を入れます。当日は、定款の原本、発起人全員の印鑑登録証明書、発起人の実印、実質的支配者となるべき者の申告書、身分証明書が必要です。

定款は電子定款にて作成することも可能で、印紙代の4万円がかからないことから、そちらの方法を選ぶのも悪くありません。

資本金の払い込みをする

法人登記には、定款の他に、払込証明書が必要です。払込証明書とは、資本金の払い込みを証明する書面になります。

まず、資本金の振込をおこないます。資本金の振込は会社設立前で、法人名義で口座を開設することができないため、発起人の銀行口座などに振り込みます。発起人が一人であれば、その口座に預け入れでもよいですが、複数いる場合などには、自分名義の振込をおこないます。そのうえで、通帳の表紙、表紙の裏面、資本金を預け入れ、または振込をおこなったページをコピーし、製本します。

法務局で設立登記をする

会社の設立には法務局での登記が必要です。登記の際には、設立登記申請書、定款、登録免許税納付用台紙、発起人決定書、印鑑証明書、払込証明書、印鑑届書などが必要です。登記はオンラインでの申請も可能です。

・設立登記申請書

法務局が登記をおこなう際に必要な書類になります。会社情報に変更があった場合などにも、使用します。

・登録免許税納付用台紙

登録免許税を納付した際に収入印紙を貼り付けた台紙のことです。登録免許税は、資本金が1000万円を超える場合は、資本金額の1000分の7の金額、1000万円以下の場合は一律15万円です。

・発起人決定書

登記には、会社所在地の番地まで含んだ住所が必要で、定款で定めていない場合、本店の所在地を発起人の過半数により定めた旨が記載された書面です。また、公告の方法を電子公告にしている場合は、サイトのアドレスを記載します。

・印鑑証明書

定款を作成した際と同じ印鑑証明書を用意します。

・印鑑届書

代表者印を届け出るための書類です。代表者印は会社の実印として使用します。

参考URL:商業・法人登記の申請書様式(法務局ホームページ)

登記事項証明書(商業・法人登記)・印鑑証明書等の交付請求書の様式(法務局ホームページ)

法人化後の必要な手続き

会社登記をおこなった後にも必要な手続きについて5つ解説します。

必要な書類を各機関に提出する

会社登記をおこなったことを行政各機関に提出する必要があります。主には、法人設立届出書、法人設立・設置届(都道府県)、法人設立・設置届(市町村)、青色申告の承認申請、給与支払事務所等の開設届出書、棚卸資産の評価方法の届出書、減価償却資産の償却方法の届出書、などです。

・法人設立届出書

会社設立後2カ月以内に、法人設立届出書のフォーマットに沿って必要事項を記入し、税務署、都道府県、市町村に提出します。

・青色申告の承認申請

会社設立後3ヵ月以内に、法人で青色申告の承認を受ける際に税務署に提出します。

参考URL:[手続名]青色申告書の承認の申請(国税庁ホームページ)

・給与支払事務所等の開設届出書

法人化し、役員報酬を受け取る際などに、源泉徴収税を納めます。源泉徴収をおこなうことを税務署に知らせるために必要な書類です。

参考URL:[手続名]給与支払事務所等の開設・移転・廃止の届出(国税庁ホームページ)

・棚卸資産の評価方法の届出書

初年度の確定申告までに、棚卸資産の評価方法を、原価法、低価法などから選び、税務署に提出します。

参考URL:[手続名]棚卸資産の評価方法の届出(国税庁ホームページ)

・減価償却資産の償却方法の届出書

初年度の確定申告までに、減価償却資産の償却方法を、定額法、定率方などから選び、税務署に提出します。

参考URL:[手続名]減価償却資産の償却方法の届出(国税庁ホームページ)

会社の銀行口座を開設する

会社の銀行口座の開設は任意で、本人の口座を使用しても問題はありません。ですが、会社のお金と個人のお金が混在してしまうため、可能であれば会社の銀行口座を開設した方がよいでしょう。

会社の銀行口座は、個人よりも審査が厳しい傾向にあり、メガバンクなどはその傾向が顕著です。口座維持手数料や、振込手数料、審査の通りやすさなどから、適宜選び、必要な書類を用意します。会社のHPが必要なことも多く、またHPの作成にはある程度時間を要するため、予めHPを用意しておくと良いでしょう。

個人事業の廃業・資産の移行手続きを行う

フリーランスを廃業する際には、廃業後1か月以内に、税務署に廃業届を提出します。個人の資産を法人に移転することができます。移転方法は、譲渡、賃貸借、現物出資などがあります。

参考URL:[手続名]個人事業の開業届出・廃業届出等手続(国税庁ホームページ)

労働保険への加入手続きを行う

法人化すると、会社役員という立場になります。労働保険はそのままでは加入できませんが、労働者扱いの場合は加入できます。また、従業員を雇った際は、加入の必要があります。加入に必要な書類を作成後、労働基準監督署の労災課窓口等に提出します。

参考URL:労働保険の成立手続(厚生労働省ホームページ)

社会保険への加入手続きを行う

会社設立後5日以内に、加入に必要な書類を年金事務所に提出します。

参考URL:新規適用の手続き(日本年金機構ホームページ)

まとめ

会社設立には多くの手続きと、まとまった資金が必要です。

デメリットもありますが、メリットもあるため、この記事を参考に、法人化の検討をおこない、法人化をおこなうと決めた際は、手続きや問題を一つ一つ解決していくことで、法人化も可能になるでしょう。

複雑な手続きを軽減するために、デジタル庁が運営する法人設立ワンストップサービスなどを利用するのも悪くありません。

フリーランスの案件をお探しの方はTechReachにご相談ください。

TechReachを運営する株式会社アールストーンはIT・Web業界特化で15年以上の実績がございます。

そのため、高単価・高品質な数多くの案件紹介が可能です。

また一人のコンサルタントが企業と求職者様の担当を行う「両面型エージェント」を採用しているため、あなたの希望に合う案件がきっと見つかるはずです。

TechReachを活用して、理想の案件を見つけましょう!

の資格一覧|おすすめの勉強方法とは?_タイトルなし.jpg)